La Location Meublée Non Professionnelle (LMNP) est l’un des régimes fiscaux phares de l’investissement locatif. La LMNP présente en effet de très nombreux avantages, en particulier par rapport à la location nue (non-meublée).

Sous certaines conditions, il permet notamment de déduire de vos revenus locatifs l’amortissement de votre logement. Ce qui diminue considérablement votre fiscalité.

Dans la plupart des cas, ce régime vous permettra de ne pas payer d’impôt pendant 10 ans. Voyons dans le détail à quelles conditions le régime LMNP s’applique et quels en sont les avantages.

Avantage 1 : possibilité de déduire fiscalement l’amortissement de votre bien (un avantage fiscal considérable)

Rappel des charges déductibles au LMNP au réel

Dans le cas du régime LMNP au réel, vous allez pouvoir déduire de vos revenus bruts (loyers), la totalité des charges réellement liées à votre activité de location meublée.

Voici une liste non exhaustive des charges que vous allez pouvoir déduire fiscalement :

- Frais de notaire (si la déclaration concerne l’année d’acquisition du bien)

- Frais d’agence (si la déclaration concerne l’année d’acquisition du bien)

- Intérêt d’emprunt

- Frais de dossier bancaire

- Frais de gestion locative

- Assurance Propriétaire Non Occupant

- Assurance loyers impayés

- Eventuels frais de déplacement directement liés à la gestion du bien

- Charges de copropriété

- Taxe foncière

Note : pour pouvoir les comptabiliser, les factures de charges doivent avoir une date postérieure au début de votre activité de location. Il faut comptabiliser en amortissement les factures correspondant à des travaux ou à l’achat de mobilier et dont le montant est supérieur à 600 euros (cf. point plus bas).

En choisissant l’option LMNP au réel vous allez pouvoir déduire de votre assiette d’imposition l’amortissement de votre bien. En plus de l’ensemble des charges liées à l’exploitation de votre logement.

L’amortissement de votre bien en LMNP au réel

Il s’agit de l’avantage fiscal majeur dans le choix du LMNP au réel. L’ Administration Fiscale rappelle le principe de l’amortissement. « Comptablement, l’amortissement correspond à la prise en compte de la perte de valeur d’un bien du fait du temps et de son usage, constatée chaque année ».

Le principe est simple. En fonction de la nature du bien, le législateur définit une durée de vie dont dépend le montant de dépréciation annuelle. Dépréciation annuelle = (prix du bien) / (durée de vie).

Chaque année, vous pourrez déduire de vos revenus bruts la dépréciation de votre bien.

Exemple : vous avez acheté en 2024 un bien au prix de 200 000€. Dans le cas d’un amortissement linéaire sur 40 ans, vous pourrez déduire fiscalement 200 000€/40 de votre résultant chaque année. Soit dans cet exemple 5 000€ annuel de charges déductibles. Ce qui est évidemment très intéressant puisque cela baissera d’autant votre base imposable.

Dans les faits, l’amortissement d’un bien immobilier n’est pas linéaire. Chaque composant du bien (gros oeuvre, installation sanitaire…) a une durée d’amortissement propre, de 5 ans à 50 ans. L’amortissement est donc dégressif.

Note : dans le cadre d’une location nue, vos revenus de location sont fiscalement des revenus fonciers (vs. BIC en LMNP). Au réel, vous ne pouvez alors pas déduire l’amortissement de votre logement. En micro foncier (équivalent de l’option micro BIC pour la location meublée), vous ne pouvez déduire forfaitairement que 30% de vos revenus bruts.

Les autres dépenses amortissables en LMNP au réel

Certaines dépenses peuvent également donner lieu à un amortissement. Il s’agit des dépenses supérieures à 600€ ttc et qui concernent l’achat de mobilier ou la réalisation de travaux (rénovation du bien par exemple).

Le montant d’amortissements à déduire dépend de la nature et du montant de ces dépenses.

Le site Je Déclare Mon Meublé, précise ainsi certaines durées d’amortissement (durée de vie) selon les cas :

- Canapé : 12 ans

- Travaux de peinture : 10 ans

- Parquet : 15 ans

Prenons l’exemple de la pose d’un parquet dans votre logement qui vous a coûté 3 000€. Vous pourrez déduire de vos revenus, chaque année pendant 15 ans : 3 000 / 15 soit 200€.

Comment sont finalement imposés vos revenus après déduction des charges ?

Une fois pris en compte l’ensemble des charges déductibles et amortissements, le revenu imposable est soumis aux prélèvements sociaux au taux global de 17,2 % (contre environ 40% en LMP) et à l’impôt sur le revenu.

Note : par abus de langage, lorsqu’on désigne le régime LMNP au réel on fait référence au régime réel simplifié. Au-delà de 818 000€ de revenus bruts annuels, une comptabilité et un formalisme plus lourds et coûteux sont demandés par l’administration fiscale. C’est le régime LMNP au réel normal qui s’applique alors.

Alternative à l’option au réel

L’option LMNP au réel est la plus avantageuse dans la très grande majorité des cas. L’autre option possible est l’option micro bic (forfait), qui consiste à déduire forfaitairement 50% de vos revenus bruts, amortissements inclus. Autrement dit, si vos charges réelles amortissements inclus sont supérieures à 50% de vos revenus bruts (majorités des cas), optez pour l’option au réel.

A savoir : le régime LMNP réel s’applique de fait dès lors que vos recettes locatives (loyers cc) sont supérieures à 72 600€. Il est de 176 200€ dans le cas particulier d’une location saisonnière.

Avantage 2 : traitement de la plus-value en LMNP (double avantages)

Le traitement fiscal de la plus-value en LMNP offre un double bénéfice.

1 – Le calcul de la plus-value brute ne prend pas en compte l’amortissement.

Rappelons le calcul de la plus-value brute : (prix de cession) – (prix d’acquisition).

Habituellement, l’amortissement qui est constaté comptablement et déduit fiscalement chaque année vient diminuer la valeur de votre bien. Ce qui augmente de fait le montant de la plus-value de cession (et donc l’imposition sur celle-ci) au moment de la revente.

Dans le statut LMNP, ce n’est pas le cas, comme on le voit ci-dessous.

- Le prix de cession est celui qui figure sur l’acte de vente et peut le cas échéant être réduit de certains frais engagés pour la vente (diagnostics, mainlevée de l’inscription hypothécaire…).

- Le prix d’acquisition est majoré quant à lui des frais d’acquisition. Ce qui viendra diminuer la base imposable de la plus-value. Il s’agit des frais d’agence et frais de notaire ou, sur option, d’un montant forfaitaire de 7,5% du prix d’achat.

Ainsi, vous noterez que les charges d’amortissement de votre bien ne viennent pas en déduction du prix d’acquisition. Vous bénéficiez ainsi durant toute la durée de votre investissement de la possibilité de déduire l’amortissement. Sans pour autant que celui-ci soit comptabilisé lors du calcul de la plus-value. C’est un des avantages majeurs du régime LMNP.

Le site Immobilier Notaires précise par ailleurs que « le prix d’acquisition peut être majoré des dépenses de construction, de reconstruction, d’agrandissement ou d’amélioration dès lors qu’elles ont été supportées par le vendeur et réalisées par une entreprise sous réserve de présentation des justificatifs. Il faut de plus qu’elles n’aient pas déjà été prises en compte pour la détermination de l’impôt sur le revenu et qu’elles ne présentent pas le caractère de dépenses locatives ».

2 – Un abattement progressif est appliqué sur la base imposable de la plus-value selon la durée de détention

Rappel

En France, rappelons que la plus-value réalisée à titre privée (particulier) est doublement imposée :

- au titre de l’impôt sur le revenu (au taux fixe de 19%) ;

- pour les prélèvements sociaux (17,2%).

Selon la durée de détention de votre bien, vous bénéficierez d’un abattement sur la base de la plus-value brute. Aussi bien pour l’imposition de votre plus-value au titre de l’impôt sur le revenu que pour les prélèvements sociaux.

Comme le montre le tableau ci-dessous, le niveau d’abattement est progressif à partir de la 5e année. Au delà de 22 ans de détention, vous serez totalement exonéré d’imposition de plus-value au titre de l’impôt sur le revenu : (21-5) * 6% + 4% = 100%.

Et au bout de 30 ans, vous ne paierez aucun impôt sur la plus-value (ni à l’impôt sur le revenu ni pour les prélèvements sociaux).

Exemple

Vous avez vendu en 2024 un immeuble de rapport que vous déteniez depuis 15 ans, réalisant une plus-value de 50 000€.

Imposition sur le revenu. Au termes des années 6, 7, … et 15, vous avez cumulé un abattement de 10 x 6% soit 60% pour le calcul de l’impôt sur le revenu. A ce titre, votre plus-value sera imposée sur une base de 40% x 50 000€ soit 20 000€. Pour rappel, la plus-value immobilière est imposée au titre de l’impôt sur le revenu au taux de 19 %. Votre impôt sur la plus-value au titre de l’impôt sur le revenu sera donc de 19% x 20 000€ soit 3 800€.

Prélèvements sociaux. Vous bénéficierez d’un abattement sur votre plus-value de 1.65% x 10 soit 16.5%. Le montant de vos prélèvements sociaux sur votre plus-value sera donc de 83.5% x 17.2% (prélèvements sociaux) x 50 000€ = 7 181€.

=> votre taux d’imposition effectif global sur votre plus-value sera de : 3 800 + 7 181 / 50 000 soit 22%.

Note 1 : dans le cas d’une plus-value imposable supérieure à 50 000, une taxe supplémentaire s’applique. Elle varie de 2% à 6% selon son montant.

Note 2 : le plafonnement des niches fiscales à 10.000€ ne concerne pas le LMNP, ni au forfait ni au réel.

Avantage 3 : le traitement des déficits (possibilité de reporter les déficits)

Dans le régime LMNP Réel Simplifié, vous ne pouvez pas imputer fiscalement un éventuel déficit sur l’ensemble de vos revenus. Néanmoins, vous avez la possibilité de reporter sur vos revenus ultérieurs, dans une limite de 10 ans, la partie de l’amortissement qui n’a pas pu être prise en compte fiscalement.

Précisons que ce report est possible uniquement sur les revenus issus d’une location meublée non professionnelle (et non sur l’ensemble de vos revenus).

Note 1 : l’éventuel report n’est plus possible une fois le bien vendu OU si vous ne le louez plus et n’avez plus de revenus BIC imposables sur lesquels imputer le déficit reportable.

Note 2 : au sujet du traitement des déficits, la location nue au régime réel offre un maigre avantage. En cas de déficit foncier, ce dernier est imputable sur le revenu brut global de l’année. L’imputation est possible dans la limite de 10 700 € et uniquement pour la partie du déficit qui résulte des charges autres que celles des intérêts de votre crédit. La part de déficit excédant 10 700€ ou la part résultant des intérêts de crédit peut-être imputés sur les revenus fonciers ultérieurs. Dans une limite de 10 ans maximum. Pour cela, le site Impôts Gouv précise qu’il faut que le bien soit affecté à la location « jusqu’au 31 décembre de la troisième année qui suit l’imputation ».

Avantage 4 : la simplicité des démarches

Gérer une activité de location meublée non professionnelle est relativement souple administrativement et en termes de suivi. En choisissant le régime réel simplifié (vs. réel normal si vos revenus bruts annuels ne dépassent pas 247 000€ ht), le suivi comptable est simple et léger.

Il vous suffit de déclarer votre activité en remplissant un simple formulaire POi ou FCMB dans le cas d’un achat en indivision. Ensuite, vous avez la possibilité de faire le suivi de votre activité seul ou accompagné d’un comptable.

Note : je vous conseille de recourir aux services d’une application en ligne pour le suivi de votre activité LMNP. Cela vous coûtera entre 400€ et 600€ par an. Sachant que vous pouvez bénéficier d’une déduction de 2/3 de ces frais comptables. En adhérant à un Centre de Gestion Agréé (CGA).

Conclusion : retrouvez ci-dessous un exemple simplifié de déclaration de revenus en LMNP, avec déficit reportable 10 ans.

Le cas particulier du LMP (Location Meublée Professionnelle)

Votre activité basculera automatiquement en régime LMP si les deux conditions suivantes sont réunies.

- Les recettes annuelles (loyers cc et ttc) provenant de cette activité (pour l’ensemble du foyer) sont supérieures à 23 000 € ET

- Ces recettes sont supérieures au montant global des autres revenus du foyer fiscal (salaires, autres BIC …).

Dans ce cas, il existe trois régimes d’impositions de vos revenus, selon le montant de loyers annuels :

- micro BIC avec un montant forfaitaire de 50% de charges.

- régime réel simplifié (charges déclarées pour leur montant réel, avec une comptabilité simplifiée).

- régime réel au-delà de 238 000 euros.

Comme pour le LMNP, vous pouvez déduire au réel les charges, y compris les amortissements. Et il est possible de réaliser un déficit foncier (sans pouvoir néanmoins intégrer les charges liées à l’amortissement).

Le site Service Public donne par ailleurs les deux avantages principaux de la location LMP :

- Plus-value. L’ exonération sur les plus-values de cession est totale si « les recettes de location sont inférieures à 90 000 € hors taxes (HT) au cours des 2 années civiles précédentes et que l’activité a commencé depuis au moins 5 ans ».

- Déficit. Déduction du revenu global sans limitation de montant.

- Un 3e avantage est celui de pouvoir sortir du calcul de l’IFI le patrimoine exploité en LMP. Dans la mesure où il est considéré comme un outil de travail.

En revanche, votre activité est alors redevable de la CFE (Cotisation Foncière des Entreprises) et de la CVAE (Cotisation sur la Valeur Ajoutée des Entreprises) si votre CA HT est supérieur à 500 000€.

Et, inconvénient majeur depuis le 1er janvier 2022, les bénéfices du LMP sont soumis à cotisations sociales. A un taux compris d’environ 45%. Même en cas de résultat déficitaire, un forfait minimal de cotisations s’applique.

Et une fois ces charges réglées, vous serez soumis à l’impôt sur le revenu à votre tranche marginale. C’est un inconvénient majeur par rapport au régime LMNP au sein duquel un taux fixe de 17% de CSG est appliqué avant impôts sur le revenu.

Conclusion

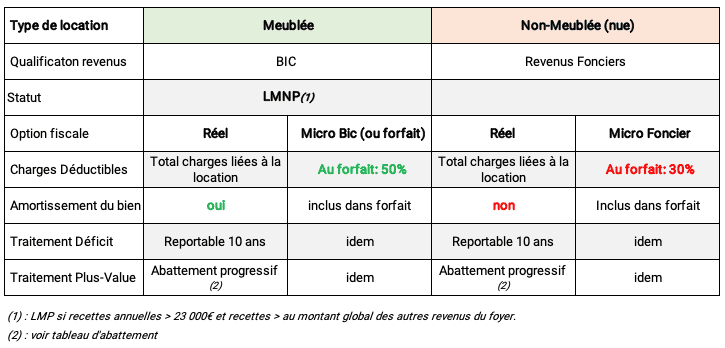

Tableau comparatif LMNP en location meublée vs. Location Nue.

Rappelons que ces revenus imposables LMNP sont ensuite soumis à cotisation sociale (17,2%) + imposition sur le revenu.

Attention néanmoins à un revirement de politique fiscale sur ce statut, qui est en 2024 dans le collimateur de l’administration fiscale et de la Cour des Comptes.

Une alternative également très performante fiscalement est l’achat via une SCI à l’IS, pour plusieurs raisons que je détaille dans cet article. C’est d’ailleurs le dispositif que j’utilise depuis 7 ans pour mes propres investissements.

Un projet d’investissement locatif ? Ecrivez-moi ici. Et parcourez certaines de mes réalisations.